ワールド・ゴールド・カウンシル(World Gold Council, WGC)のデータによると、2025年9月30日時点で世界の金ETFが保有する金は合計3,837.7トンとなっています。本稿では、このデータをもとに地域別のシェアおよび北米・欧州・アジアの代表的な金ETFの保有量を分析し、金ETF市場の全体像を分かりやすく整理します。

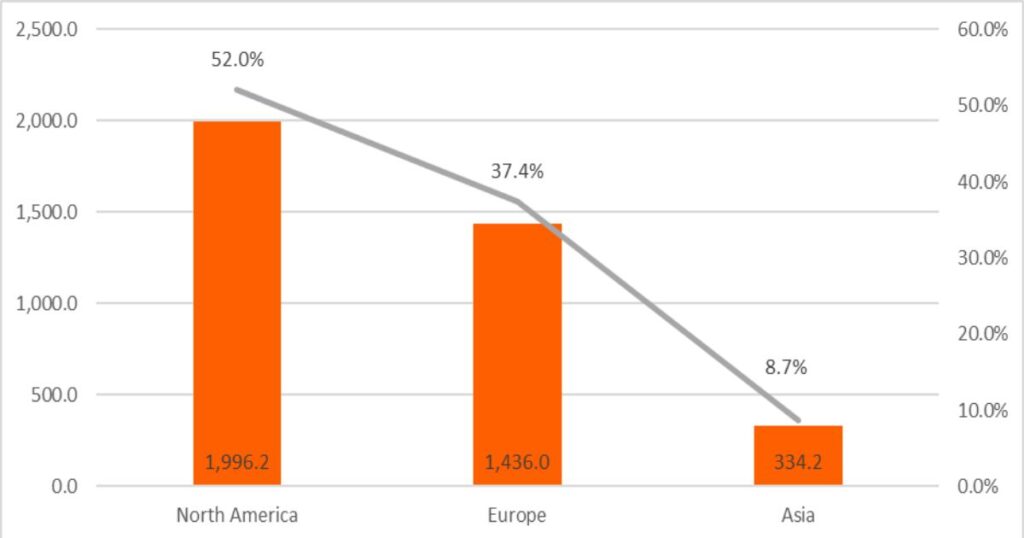

1. 地域別の金ETF保有量:北米が圧倒的、欧州が追随、アジアはこれから

まず地域別の合計から見ていきます。

- 北米(North America): 1,996.2トン(シェア 52.0%)

- 欧州(Europe): 1,436.0トン(シェア 37.4%)

- アジア(Asia): 334.2トン(シェア 8.7%)

- 世界合計: 3,837.7トン(シェア 100%)

世界の金ETFに組み入れられている金の半分以上が北米に集中しています。金ETFという商品は、もともと米国市場で普及したことに加え、GLD・IAUといった超大型ETFが長年にわたり資金を吸収してきた結果、現在の「北米偏重」構造が形成されたと言えます。

一方、欧州のシェアも37.4%と小さくはありません。ロンドンやチューリヒなど伝統的な金取引のハブを中心に、多様な金ETFが上場しており、とくに機関投資家や年金基金による安定した需要が特徴です。

これに対してアジアのシェアは1.9%にとどまります。数字だけを見ると存在感はまだ限定的ですが、地金や金預金(ゴールドパスブック)中心だった投資スタイルが少しずつETFへ移行しつつあることを踏まえると、今後の成長余地は十分にあると言えるでしょう。

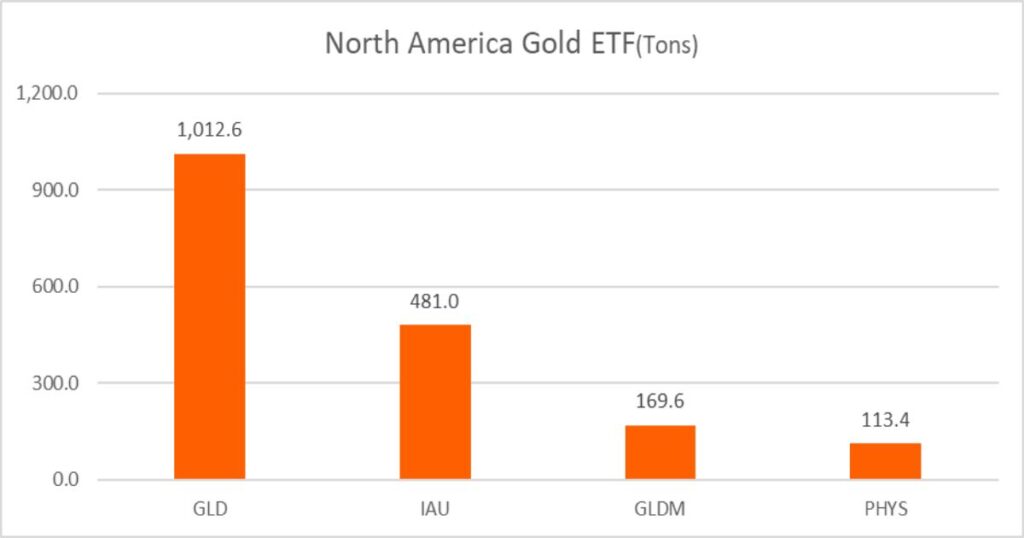

2. 北米の代表的な金ETF:GLDとIAUが市場をリード

北米を代表する主な金ETFと、その金保有量は次のとおりです。

- GLD(US): 1,012.6トン

- IAU(US): 481.0トン

- GLDM(US): 169.6トン

- PHYS(US): 113.4トン

単一銘柄のGLDだけで、世界の金ETF保有量のかなりの部分を占めています。1,012.6トンという規模は、ETFとしては突出しており、実質的に「グローバル・ベンチマーク金ETF」の役割を担っています。

IAUも481.0トンと、GLDに次ぐ有力銘柄です。相対的に低い信託報酬を武器に、長期投資家やリテール投資家の資金を幅広く取り込んできました。GLDM・PHYSは規模こそ小さいものの、コスト構造や保管方法、税制面などで差別化を図り、北米の金ETF市場における選択肢を広げています。

投資家としては「金ETF=GLD」と単純化するのではなく、信託報酬、税制、出来高、スプレッドなどを総合的に比較したうえで、GLD・IAU・GLDM・PHYSの中から自分に合った商品を選ぶことが重要です。

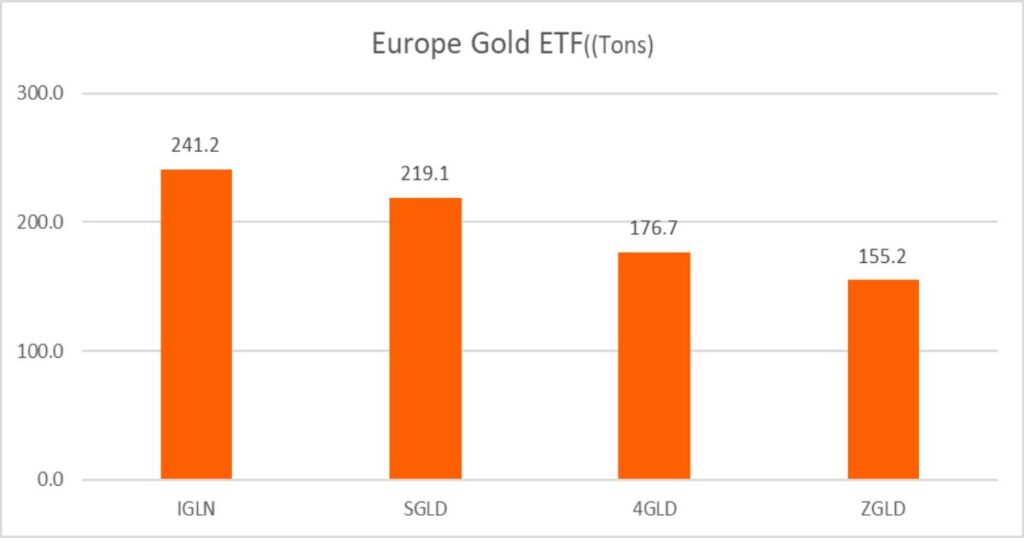

3. 欧州の代表的な金ETF:IGLN・SGLD・4GLD・ZGLDという分散構造

欧州の代表的な金ETFとその保有量は次のとおりです。

- IGLN(UK): 241.2トン

- SGLD(UK): 219.1トン

- 4GLD(Germany): 176.7トン

- ZGLD(Switzerland): 155.2トン

北米が少数の超大型ETFに集中しているのに対し、欧州は複数の国・市場に分散された構造が特徴です。ロンドン上場のIGLNとSGLDが上位を占め、ドイツの4GLD、スイスのZGLDがそれに続く形になっています。

欧州の金ETFは、ユーロ・英ポンド・スイスフランなど複数の通貨で取引されるため、ベース通貨と為替ヘッジ方針が投資判断の重要なポイントになります。欧州在住の投資家や、欧州通貨建て資産を保有している投資家であれば、北米ドル建てETFと組み合わせて、これら欧州ETFをどう活用するかを検討する価値があります。

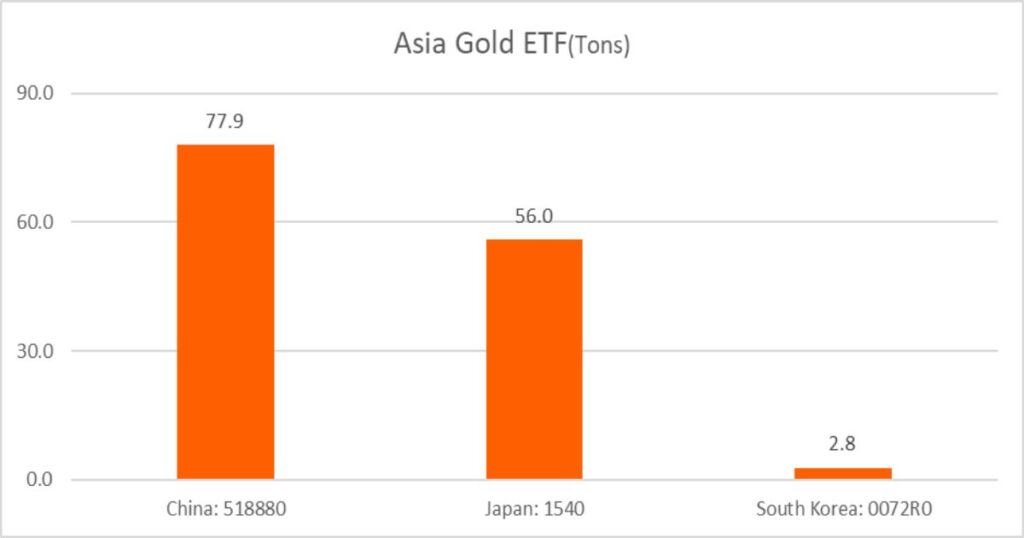

4. アジアの代表的な金ETF:中国と日本が中心、韓国はスタートライン

アジアでは、中国・日本・韓国のETFが目立ちます。

- 中国:518880(China P.R. Mainland) – 77.9トン

- 日本:1540(Japan) – 56.0トン

- 韓国:0072R0(South Korea) – 2.8トン

中国の518880と日本の1540は、それぞれ自国市場を代表するフラッグシップ金ETFです。アジア全体のシェアはまだ小さいものの、従来は地金や金預金が中心だった投資家が徐々にETFへシフトしつつあり、将来的にはアジアの比率が高まる可能性があります。

韓国では金ETF「0072R0」が上場しているものの、保有量は2.8トンとまだ規模は小さい状況です。ただし、KRX金市場の存在や国内投資家の金への根強い需要を踏まえると、税制やコスト面の環境が整えば、韓国の金ETF市場にも拡大余地があると考えられます。

5. 投資家にとっての示唆

2025年9月30日時点のWGCデータをもとに作成した4つのチャートから、次の3点が読み取れます。

- 世界の金ETF市場の中心は依然として北米です。GLD・IAUといった超大型ETFが市場を牽引しており、世界の金ETFが保有する金の半分以上が米国にあります。

- 欧州は複数の有力ETFによる分散構造です。IGLN・SGLD・4GLD・ZGLDなど、国や通貨の異なるETFが存在し、地域・通貨分散を図りたい投資家にとって重要な選択肢となります。

- アジアは規模こそ小さいものの成長ポテンシャルが高い市場です。中国・日本・韓国の金ETF保有量はまだ限定的ですが、金に対する根強いニーズを背景に、長期的にはETF市場の拡大が期待されます。

金投資を検討する際には、**金価格そのものだけでなく、「どのETFにどれだけの金が入っているのか」**も合わせて確認することをお勧めします。金ETFの保有量データは、資金の流入・流出の方向性を示すと同時に、各地域の投資家が金をどのように活用しているかを間接的に映し出す指標だからです。

なお本稿で使用した数値は、ワールド・ゴールド・カウンシル(World Gold Council, WGC)が公表した2025年9月30日時点の世界の金ETF保有量データを、筆者が地域別・代表ETF別に再編したものです。実際に投資判断を行う際には、各ETFの最新の開示情報、コスト構造、為替動向、税制などを必ず確認してください。本資料は情報提供のみを目的としたものであり、投資勧誘ではありません。